Így fizet a hitelfedezeti biztosítás a koronavírus járvány alatt

Hitelfedezeti biztosítást köthetünk már meglévő hiteleinkre, illetve új hiteligényléskor is. Ebben a cikkünkben a lakáshitelek mellé igényelhető biztosításokkal foglalkozunk, és megnézzük, fizet-e a biztosító, ha a koronavírus járvány miatt elveszítjük az állásunkat.

Hogyan működik a hitelfedezeti biztosítás?

A biztosításoknak két fő csoportja van: megtakarítási biztosítások (például befektetési egységhez kötött (unit-linked) életbiztosítás) és az úgynevezett kockázati biztosítások – ide tartozik a hitelfedezeti biztosítás is.

Megtakarítási biztosítások

A megtakarítási biztosítás – ahogy a nevében is benne van – a hosszútávú takarékoskodás egyik lehetséges módja. Ezeket a biztosításokat jellemzően hosszabb futamidőre köthetjük, összegük pedig folyamatos befizetéssel növelhető. A futamidő végén a megtakarítási céltól függően eldönthetjük, hogy havi juttatások formájában szeretnénk hozzájutni (például a nyugdíj előtakarékosságnál) vagy egy összegben szeretnénk felvenni és felhasználni az adott összeget.

Kockázati biztosítások

A kockázati biztosítások – mint amilyen például a hitelfedezeti biztosítás, vagy az utasbiztosítás – célja nem a megtakarítás, hanem a biztosítási időszak alatti folyamatos védelem. Ezeknél a biztosítási időszak alatt befizetett összeget nem tudjuk visszaigényelni akkor sem, ha a fennállása alatt semmilyen káresemény nem történt. Viszont ha a szerződésben foglalt káresemények bármelyike bekövetkezik, akkor fizet a biztosító.

Hogyan lehet hitelfedezeti biztosítást kötni a lakáshitel mellé?

Fontos tudni, hogy ezt a biztosítás típust csak annál a hitelintézetnél tudjuk megkötni, akinél a jelzáloghitelünk van. A biztosított személy lehet az adós, de szükség szerint kiterjeszthető az adóstársra is – igaz, ebben az esetben magasabb biztosítási díjat kell fizetnünk. A biztosítást havonta, általában a törlesztőrészlettel együtt kell befizetni

Mitől függ a biztosítási díj összege?

A biztosítás díj összege több tényezőtől függ.

- Az első dolog ami befolyásolja az a felvett hitel összege – a magasabb hitelösszeg ugyanis nagyobb havi törlesztőt eredményez – ez pedig befolyásolja a törlesztőrészlethez viszonyított biztosítási díjszámítást.

- Másrészt a biztosítási csomag tartalma. Nem mindegy ugyanis, hogy alap vagy teljes csomagot kérünk a hitelünk mellé, bár akadnak olyan bankok is, ahol csak egyetlen biztosítási csomag érhető el.

- Az sem mindegy, hogy csak az adósra vagy az adóstársra is ki szeretnénk terjeszteni a hitelfedezeti biztosítást. A több biztosított ugyanis magasabb havidíjjal jár együtt.

- Akad olyan bank is, ahol a biztosított életkora is befolyásolja azt, hogy mekkora lesz a biztosításunk havidíja.

A biztosítás havi díja legtöbbször a törlesztőrészlethez van igazítva, de akadnak olyan bankok is, akik a felvett hitel nagyságához kötik a biztosítási díj összegét.

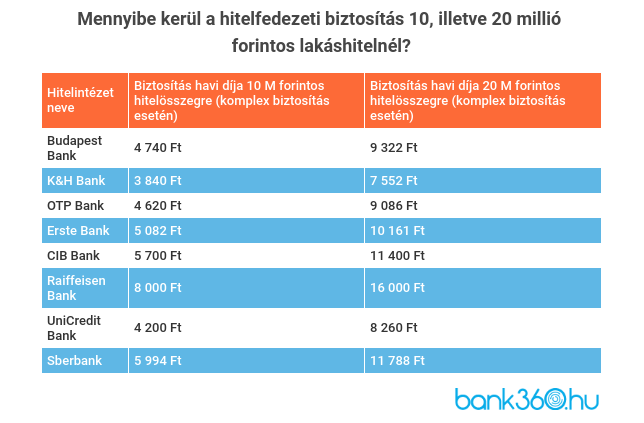

Ennyi biztosítási díjjal kell kalkulálni a lakáshiteleknél

Az alábbi táblázatban összeszedtük, hogy 10 illetve 20 millió forintos jelzáloghitel esetén mekkora biztosítási havi díjjal kell számolnunk. Mindegyik banknál azt a hitelfedezeti csomagot vettük figyelembe, ahol a halálozás és az egészségkárosodás mellett a munkanélküliségre és a keresőképtelenségre is kiterjed a védelem. Jól látható, hogy a legtöbb esetben 5-6 ezer forintos havidíjért a teljes futamidő alatt biztonságban tudhatjuk a hitelünk fizetését és nem kell azon aggódnunk, hogy a munkahelyünk elvesztése vagy keresőképtelenség miatt a negatív KHR listára kerülünk. 20 millió forintos hitelnél ennél magasabb 8-16 ezer forintos havidíjjal számolhatunk, ez a magasabb hitelösszegnek köszönhető.

Hogyan köthetünk hitelfedezeti biztosítást?

A legegyszerűbben a hiteligénylésével egy időben, de a legtöbb bank a hiteligénylés után is lehetőséget ad a biztosítás megkötésére. A biztosítás későbbi megkötése a biztosítási díj nagyságát nem befolyásolja, tehát nem kell többet fizetnünk akkor, ha később döntöttünk a megkötés mellett. A biztosítást köthetünk a hitelező bankunk bankfiókjában, de több banknál lehetőségünk van a telefonos szerződéskötésre.

Most pedig nézzük meg, milyen esetekben fizet a biztosító. Már korábban szó esett arról, hogy az egyes bankoknál elérhető biztosítási csomagok nem teljesen egyformák, eltérések lehetnek az árazásban illetve a csomag tartalmában is.

Általában az alábbi biztosítási eseményekre fizetnek a biztosítók:

- halál,

- egészségkárosodás,

- keresőképtelenség,

- munkanélküliség.

Azoknál a bankoknál, ahol több biztosítási csomag közül választhatunk, ott általában egy alapcsomag és egy bővített biztosítás közül választhatunk. Az általánosságban elmondható, hogy a bankoknál elérhető alapcsomag csupán a halálozás és balesetből eredendő egészségkárosodás esetén fizet. Ha azt szeretnénk, hogy a biztosítás kiterjedjen a munkahelyvesztésre illetve a keresőképtelenségre is, akkor érdemes a bővített biztosítási csomagot választani. Ennek a díja néhány tized százalékkal magasabb, de így is csak havi pár ezer forintról beszélünk. Ezért az összegért cserébe a teljes futamidő alatt biztonságban tudhatjuk a hitelünk törlesztését.

Mit is jelent ez a gyakorlatban?

Ha a biztosítotti időszak alatt a biztosított személy munkanélkülivé válik, akkor a biztosító egy meghatározott ideig (káreseményenként 6-12 hónapig) átvállalja a hitelünk törlesztését. Viszont két nagyon fontos feltételnek ekkor is teljesülnie kell: az egyik, hogy a munkaviszonyunkat nem mi szüntettük meg, ebben az esetben ugyanis nem fizet a biztosító, sőt egyes biztosítók a közös megegyezéssel történő szerződés megszüntetés esetén sem fizetnek. A másik pedig, hogy a biztosítási díjat a munkanélküliség/keresőképtelenség időszaka alatt is fizetnünk kell, ellenkező esetben a biztosító felmondhatja a biztosítási szerződésünket. Ha a koronavírus miatt szűnik meg a munkaviszonyunk, akkor is fontos, hogy milyen módon szűnt meg a munkaszerződésünk, a közös megegyezés ilyenkor is kizáró oknak számíthat.

A biztosítással kapcsolatban meg kell említenünk két nagyon fontos fogalmat, ami a biztosítási káresemény bekövetkezésekor válik fontossá. Az egyik az önrész, a másik pedig a várakozási idő. Az önrész a munkanélküliségi és a keresőképtelenségi biztosítási eseményhez kapcsolódik.

A biztosítási feltételekben önrésznek nevezik azokat a törlesztőrészleteket, amiket a biztosítási káreseménytől számított 60 nap alatt befizetünk. Ez gyakorlatilag azt jelenti, hogy a munkanélkülivé vagy keresőképtelenné válásunk időpontja utáni 60 napban még nekünk kell kifizetni az esedékes törlesztőrészletet, a biztosító csak az ezen időszak utáni havi részleteket vállalja át.

Szorosan kapcsolódik az önrészhez a várakozási idő fogalma is. Ez az az időszak, aminek a biztosítás megkötése és a biztosítási esemény bekövetkezése között el kell telnie. Ennek időtartama biztosítótól függően változik 2 és 6 hónap között. Például egy január 1-jén kötött hitelfedezeti biztosítás (2 hónapos várakozási idővel számolva) csak március 1 után bekövetkezett káreseményekre fizet.

Mi történik akkor, ha elkapom a koronavírust?

A koronavírus nemcsak a munkaviszonyunkra, hanem az egészségünkre is hatással lehet. Ez okozhat átmeneti keresőképtelenséget illetve kórházi kezeléssel is járhat, így ezeket is mindenképpen jelezni kell a biztosító felé. A biztosító ugyanis a szerződésben meghatározott – a korábbiakban már részletezett – káresemények bekövetkezése esetén átvállalja a törlesztést. Azt hogy az általunk választott biztosítás vonatkozik-e erre az esetre is, illetve vis majornak számít-e egy világjárvány, megnézhetjük a biztosítási dokumentumokban.

Néhány bank ugyanakkor a weboldalán is informál a koronavírus hitelfedezeti biztosításokra vonatkozó hatásáról. Az ERSTE Bank, Budapest Bank és a K&H Bank is arról tájékoztat, hogy a koronavírus miatt bekövetkezett káreseményeket is fedezi a hitelhez kapcsolódó biztosítás.

Mi változik a törlesztési moratórium alatt?

Amennyiben élünk a törlesztési moratórium kínálta helyzettel és felfüggesztjük a hitelünk fizetését a biztosítási díjat rendeznünk kell, különben a hitelfedezeti biztosításunkat felmondhatja a biztosító. Ha fizetni szeretnénk a hitelünket akkor is védve vagyunk, hiszen ha bármikor elveszítenénk az állásunkat, akkor a biztosító a moratórium időszakában is átvállalja a hitelünk fizetését. Így nem kell azon aggódnunk, hogy a felfüggesztés ideje alatt felhalmozódott kamatok miatt a hitelünk futamideje kitolódik.

A moratórium alatt is fizet a biztosító

Tehát ha már rendelkezünk hitelfedezeti biztosítással és a jelenlegi moratórium időszaka alatt elveszítenénk a munkánkat akkor nem biztos, hogy a törlesztés felfüggesztése a legjobb megoldás. A biztosító ugyanis ebben az időszakban is fizeti a törlesztőrészletünket, tehát nem fog felhalmozódni a kamatunk. A Bank360 moratórium kalkulátorával megnézhetjük, hogy a felfüggesztés időszaka alatt mekkora lesz a hitelünkön felhalmozódó kamat összege. Ugyanitt lehetőségünk van arra is, hogy jelezzük a bankunk felé, ha nem kívánunk élni a fizetés felfüggesztésével.